Se connecter à un fournisseur de solutions fiscales externe via l’API du taux d’imposition universel

Une connexion à un fournisseur de solutions fiscales externe permet de simplifier et de réduire les efforts de gestion des taux d’imposition et des règles d’applicabilité fiscale pour le calcul des taxes. Ce résultat est particulièrement critique lorsque vous implémentez le calcul des taxes pour des pays ou des régions où un nombre important de juridictions fiscales doivent être couvertes.

L’API du taux d’imposition universel est un ensemble d’interfaces de programmation d’applications standard que Microsoft a définies dans le calcul des taxes, basées sur le modèle de données de calcul des taxes. Il s’agit d’une fonctionnalité étendue du calcul des taxes qui permet de connecter des services fiscaux externes dans le même cadre.

Grâce à cette extension, les fournisseurs de solutions fiscales externes peuvent fournir une détermination du taux d’imposition, des calculs de taxe et des fonctionnalités fiscales étendues via des API standardisées. Cette extension introduit les avantages suivants :

- Intégration transparente avec les applications Microsoft Dynamics 365 : la solution de fiscalité externe est parfaitement intégrée aux applications Dynamics 365. Cette intégration garantit une expérience fluide et unifiée dans les applications Dynamics 365.

- Évolutivité améliorée : en vous connectant à un fournisseur de solutions fiscales externe, vous pouvez profiter de son infrastructure et de son expertise pour gérer efficacement les calculs fiscaux à grande échelle.

- Frais de maintenance réduits : les fournisseurs de solutions fiscales externes sont responsables de maintenir à jour les taux d’imposition et les règles d’applicabilité fiscale. Par conséquent, ils peuvent vous aider à économiser du temps et des efforts.

- Précision améliorée : les services fiscaux externes ont souvent accès à des bases de données fiscales complètes et à des algorithmes avancés. Les calculs fiscaux sont donc plus précis.

- Flexibilité et personnalisation : les API standardisées vous permettent d’intégrer divers fournisseurs de solutions fiscales externes. Par conséquent, vous pouvez sélectionner celui qui correspond le mieux aux besoins de votre entreprise.

- Conformité aux réglementations locales : les fournisseurs de solutions fiscales externes connaissent bien les lois et réglementations fiscales locales. Ainsi, ils peuvent garantir que vos calculs fiscaux sont conformes aux exigences spécifiques de chaque juridiction.

Remarque

L’API du taux d’imposition universel partage la même intégration du calcul des taxes. Différents fournisseurs de solutions fiscales peuvent prendre en charge différentes régions, étendues, scénarios et fonctionnalités étendues. Pour plus d’informations, contactez les fournisseurs de solutions fiscales.

La fonctionnalité suivante est disponible via l’API du taux d’imposition universel prise en charge par les fournisseurs de solutions fiscales :

- Connexion chiffrée : l’API du taux d’imposition universel prend en charge une connexion chiffrée via Azure Key Vault. Cette connexion permet de garantir la sécurité et la confidentialité des données transmises aux fournisseurs de solutions fiscales externes.

- Validation des adresses : cette fonctionnalité vous permet de valider les adresses conservées dans le carnet d’adresses global. Elle permet de garantir des calculs fiscaux précis en confirmant que les adresses sont valides et complètes.

- Calcul de la taxe de vente : les fournisseurs de solutions fiscales externes peuvent utiliser l’API du taux d’imposition universel pour calculer la taxe de vente, en fonction de facteurs tels que l’emplacement et le type de produit.

- Transactions de taxe validées : cette fonctionnalité permet la validation des transactions de taxe dans le système de solution fiscale externe des fournisseurs de solutions fiscales. La déclaration fiscale est générée après la comptabilisation dans le système de solution fiscale externe.

- Accumulation de la taxe d’utilisation : l’API du taux d’imposition universel permet aux fournisseurs de solutions fiscales externes d’accumuler la taxe d’utilisation. La taxe d’utilisation est un type de taxe imposée sur l’utilisation, le stockage ou la consommation d’articles ou de services taxables qui n’étaient pas taxés au moment de l’achat aux États-Unis.

Disponibilité

L’API du taux d’imposition universel est disponible dans Dynamics 365 Finance ou Dynamics 365 Supply Chain Management version 10.0.38 et versions ultérieures.

Versions

Nous vous recommandons d’importer et de paramétrer votre configuration de calcul des taxes avec la version qui correspond à votre version de Finance ou de Supply Chain Management.

| Version de Finance ou de Supply Chain Management | Version de la configuration de la taxe |

|---|---|

| 10.0.39 | Modèle de données du calcul des taxes pour l’intégration de fournisseur de logiciel indépendant 40.65.5 |

Activer un fournisseur de solution fiscale

Pour activer un fournisseur de solution, procédez comme suit.

Activez les fonctionnalités suivantes dans la gestion des fonctionnalités :

- Service de calcul des taxes

- Autoriser les fournisseurs de solutions fiscales externes à accéder au service de calcul des taxes

- Fonctionnalités de globalisation

- Activer la fonction de globalisation pour le service de calcul des taxes

- Importation/exportation Json de rapports électroniques de la fonctionnalité de globalisation

Engagez et sélectionnez un fournisseur de solutions fiscales. Installez l’application du fournisseur de logiciels indépendant (ISV) lorsque le fournisseur de solutions fiscales en a besoin pour bénéficier de fonctionnalités complètes et étendues.

Configurez un ID client et une clé secrète client pour les informations d’identification d’accès à l’application fournies par votre fournisseur de solutions fiscales.

Importez les modèles de données de calcul des taxes fournis par Microsoft depuis le référentiel global ou le référentiel Dataverse via Globalization Studio.

Fournisseurs de configuration>Microsoft>Référentiels>Global>Ouvrir>Importer

- Modèle de données du calcul des taxes pour l’intégration de fournisseur de logiciel indépendant (version 40.65.5)

Remarque

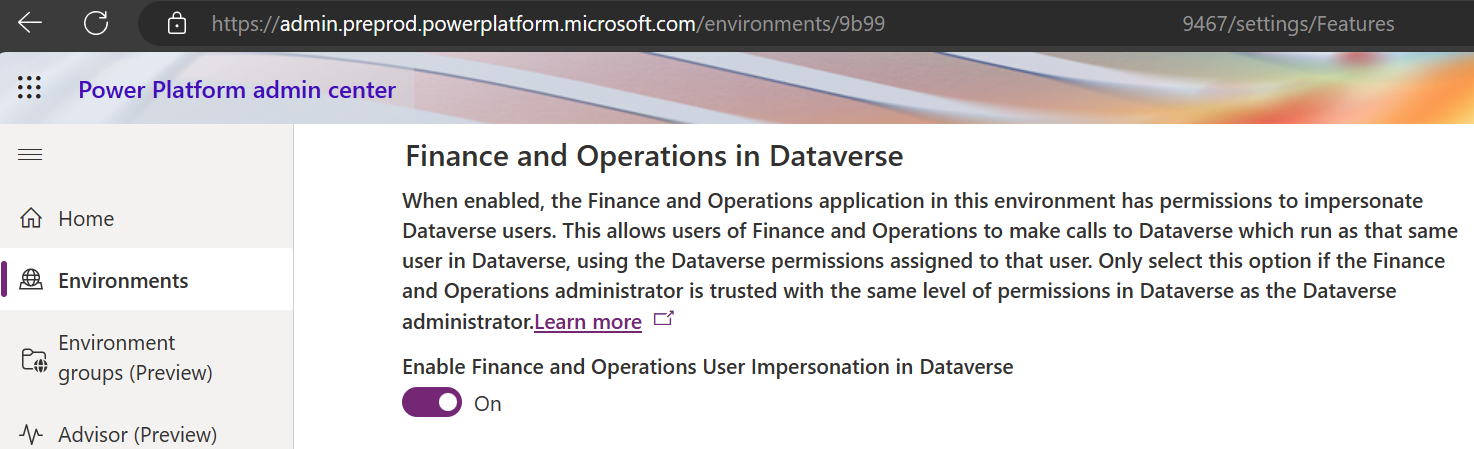

Si vous souhaitez importer le modèle de données fiscales à partir du référentiel Dataverse, assurez-vous d’avoir activé l’option Activer l’emprunt d’identité de l’utilisateur Finance and Operations dans Dataverse sous Centre d’administration de Power Platform>Environnements>Votre ID d’environnement>Paramètres>Fonctionnalités.

Chargez la configuration fiscale et les fonctionnalités fiscales fournies par le fournisseur de logiciel indépendant via Globalization Studio. Suivez les conseils de mise en œuvre fournis par votre fournisseur de solutions fiscales.

Configurations fiscales>Exchange>Charger à partir de XML

- Configuration.xml des taxes de fournisseur de logiciel indépendant (version 40.65.5.x)

Calcul des taxes>Importer depuis JSON

- Solution fiscale de fournisseur de logiciel indépendant ISV.json (version x)

Remarque

Le fournisseur de logiciel indépendant distribue les fichiers .xml et .json précédents pour les charger et les importer dans la configuration du calcul des taxes. Le nom des fichiers peut varier selon les différentes règles de dénomination de fournisseur de logiciel indépendant.

Dans Globalization Studio, sélectionnez Calcul des taxes>Ajouter, puis créez et configurez la fonctionnalité de taxe de fournisseur de logiciel indépendant client pour vos identifiants, valeurs de paramètres, règles de mappage, etc. Suivez les conseils de mise en œuvre fournis par votre fournisseur de solutions fiscales.

Accédez à Taxes>Paramétrage>Configuration de taxe>Paramètres du calcul des taxes.

Dans l’onglet Général, dans la section Fournisseur de solutions fiscales, activez l’option Activer le fournisseur de solutions fiscales.

Configurez le fournisseur de solution fiscale.

Vous pouvez désormais effectuer des transactions comme d’habitude. Quand le calcul des taxes est nécessaire, le client collecte les informations de la transaction, telles que la commande client ou la commande fournisseur, et conditionne les informations en tant que charge utile. Une demande est ensuite envoyée à votre fournisseur de solution fiscale pour calculer la taxe.

Le résultat du calcul est renvoyé par votre fournisseur de solutions fiscales à votre système fiscal et présenté sur la page de transaction de taxe de vente.

Lorsque vous validez un justificatif lié à la taxe de vente dans Finance, une demande de transaction fiscale validée est envoyée à votre fournisseur de solution fiscale pour enregistrer les informations fiscales nécessaires dans son système de solution fiscale pour la déclaration fiscale.

Pays/régions pris en charge

L’API du taux d’imposition universel peut être exécutée pour les fonctionnalités de localisation prises en charge. La table suivante répertorie les pays/régions pour l’adresse principale d’une entité juridique.

| Version | Pays/région |

|---|---|

| 10.0.39 | Etats-Unis |

Pour plus d’informations sur les pays/régions pris en charge, contactez vos fournisseurs de solutions fiscales.

Fournisseurs de solution fiscale disponibles

- Vertex (disponible)

- Avalara (planifié)

- Wolters Kluwer (planifié)

- Thomson Reuters (prévu)

Pour plus de détails sur les informations de version, les solutions disponibles et les pays/régions pris en charge, nous vous recommandons de contacter vos fournisseurs de solutions fiscales.