Introduzione al leasing di cespiti

Questo articolo descrive la funzionalità Leasing di cespiti, illustra i passaggi per la creazione di un leasing di cespiti e visualizza le informazioni per tali leasing. Definisce anche la terminologia utilizzata nell'interfaccia utente e nella documentazione. Leasing di cespiti è una funzionalità avanzata per la gestione, il monitoraggio e l'automazione di transazioni finanziarie per cespiti in leasing in Microsoft Dynamics 365 Finance. Leasing di cespiti è conforme agli standard contabili internazionali (IFRS 16) e agli standard GAAP statunitensi (ASC 842). Leasing di cespiti acquisisce ed elabora informazioni sui leasing e consente la generazione di scritture contabili durante il ciclo di vita del leasing, dalla rilevazione iniziale alle scritture contabili mensili fino alla riduzione del valore e alla risoluzione del leasing. Leasing di cespiti si integra perfettamente con altri componenti di Dynamics 365 Finance, tra cui Cespiti, Contabilità fornitori e Contabilità generale.

Prima di utilizzare la funzionalità, è necessario attivarla in Gestione funzionalità. Nell'area di lavoro Gestione funzionalità trova e seleziona Leasing cespite e fai clic su Abilita ora.

Per ulteriori informazioni sugli standard contabili, consulta la documentazione di IFRS 16 e US GAAP ASC 842.

Elementi di leasing di cespiti

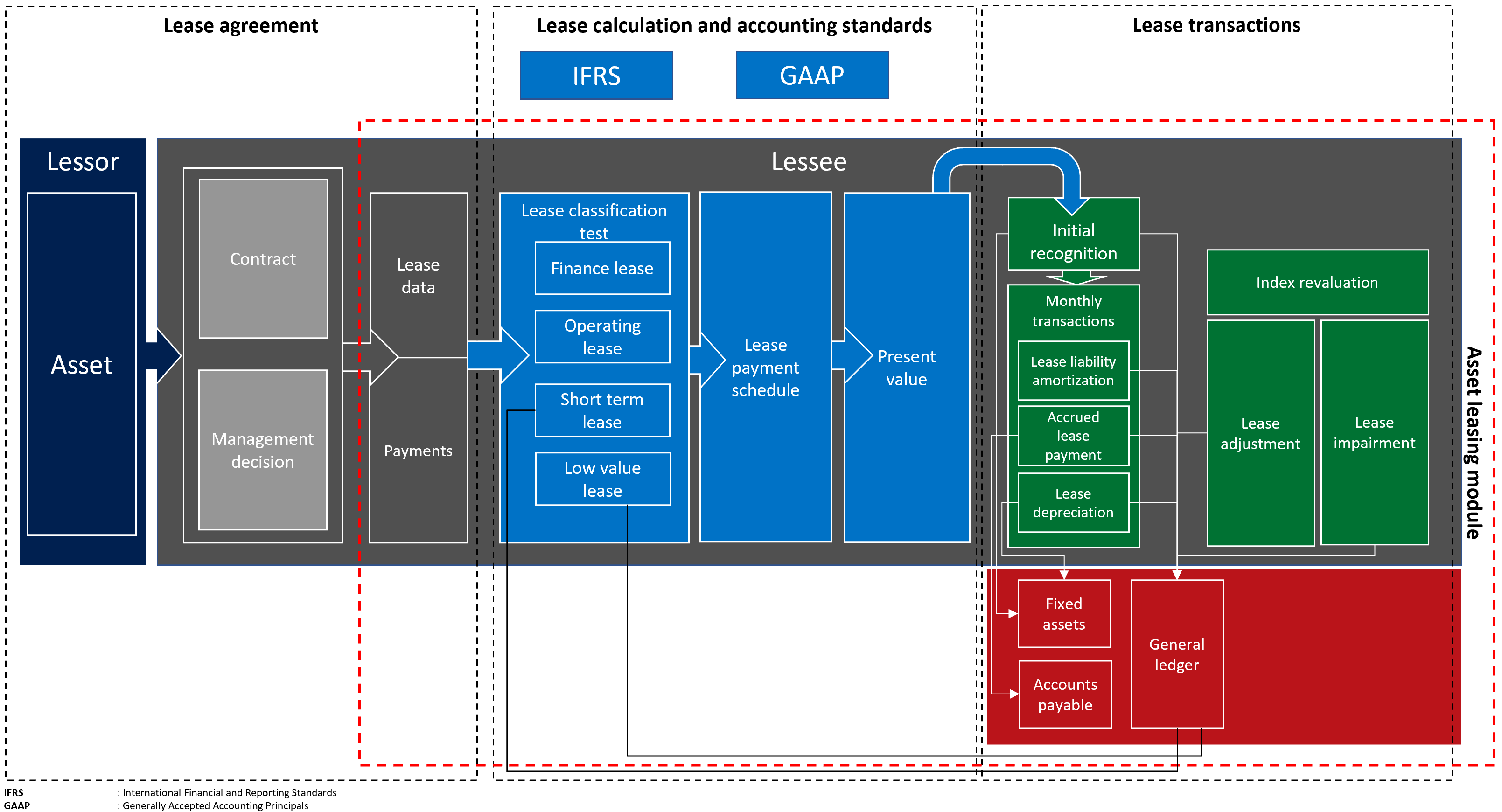

Il diagramma seguente mostra gli elementi principali del processo aziendale per i leasing.

Un cespite in leasing contiene i seguenti componenti principali:

Accordo leasing - locatore possiede cespite e concorda con conduttore di fornire leasing un cespite per un periodo di tempo specifico in cambio di pagamenti periodici leasing. Oltre al contratto legale tra il locatore e il conduttore, il contratto di leasing acquisisce decisioni gestionali come la probabilità di esercitare un'opzione di rinnovo e il trasferimento della proprietà.

Calcolo e classificazione leasing secondo lo standard contabile - Il calcolo e la classificazione leasing identificano lo standard contabile che verrà applicato nella misurazione iniziale e successiva, nonché il test di classificazione che determina quale sarà il tipo leasing. Un leasing può essere un leasing finanziario, un leasing operativo, un leasing a breve termine o un leasing a valore basso. Il valore netto attuale dei canoni di leasing minimi futuri viene calcolato ai fini della valutazione e della classificazione.

leasing transazioni - Il leasing cespite supporta il riconoscimento iniziale del Asset Right of use per i leasing in bilancio, nonché la successiva misurazione per i leasing in bilancio o fuori bilancio. La transazione di rilevazione iniziale misura il valore netto attuale dei canoni di leasing minimi futuri. Questi dati vengono utilizzati per determinare il valore dell'asset Right of use e dell'obbligazione sul leasing, che influiscono sullo stato patrimoniale dell'organizzazione. La successiva valutazione delle transazioni di leasing mensili comporta l'accumulo di interessi sull'obbligazione sul leasing, che aumenta tale obbligazione. Valuta anche l'accumulo dei canoni di leasing che riducono l'obbligazione sul leasing e che saranno successivamente corrisposti al locatore. La valutazione include anche l'ammortamento dell'asset Right of use.

Per i leasing fuori bilancio, il costo del leasing a quote costanti viene calcolato sul valore meno elevato: la vita economica del cespite o il termine del leasing. Le rettifiche del leasing misurano le modifiche del contratto come l'estensione o l'espansione del leasing e la transazione di riduzione di valore che utilizza l'asset Right of use per costi non recuperabili.

Il leasing di asset si integra con la contabilità generale per garantire che tutte le transazioni di leasing registrate aggiornino il piano dei conti. Il leasing di cespiti si integra con la contabilità fornitori per tenere traccia delle fatture del locatore in Contabilità fornitori e dedurne i pagamenti futuri. L'integrazione con Cespiti tiene traccia dei leasing nel registro delle immobilizzazioni e di registrare le transazioni asset Right of use, inclusi la rilevazione iniziale, l'ammortamento e la riduzione di valore del cespite in Cespiti.

Componenti del leasing di cespiti

Il leasing di cespiti mappa le informazioni sul leasing, gli scadenziari pagamento, le date di inizio e fine e la frequenza dei pagamenti. Inoltre, automatizza i calcoli per il valore netto attuale, i canoni di leasing mensili, gli interessi e l'ammortamento del leasing. Il sistema esegue test di classificazione dei leasing, a seconda della configurazione. Le transazioni di leasing corrispondenti, vengono create e registrate in base al framework definito dallo standard contabile che stai seguendo.

Il diagramma seguente mostra il libro di leasing, il leasing, lo scadenziario pagamenti calcolato, i test di classificazione per leasing e libri di leasing e le relative transazioni contabili.

Libro leasing - Il libro leasing include tutte le informazioni sul contratto leasing, come i termini leasing, valore equo e i pagamenti leasing. Include anche lo standard contabile che stai seguendo, il tipo di leasing e le soglie considerate nel test di classificazione del leasing. Il libro di leasing contiene anche le transazioni di leasing registrate nella contabilità generale.

leasing - leasing contiene le informazioni cespite leasing che rappresentano la base del leasing cespite; la fonte delle informazioni leasing è il contratto leasing e la decisione di gestione, entrambi Fatto esterni a Dynamics 365 Finance. Il valore equo del cespite è il prezzo che sarebbe pagato per un cespite in una transazione alla data di valutazione. Questo valore dipende dal tipo di cespite, dalle condizioni di mercato e da altri criteri che possono essere presi in considerazione nella valutazione. Il valore equo del cespite viene preso in considerazione nell'equazione del test di classificazione.

cespite vita utile - Rappresenta i periodi rimanenti del vita utile di un cespite, a partire dalla data di inizio del leasing. La vita utile di un cespite viene preso in considerazione nell'equazione del test di classificazione. Differisce dalla vita utile definita in Cespiti.

tasso incrementale di prestito - Questo è il tasso di interesse utilizzato per calcolare il valore attuale netto. Il tasso implicito viene usato se definito nei dati del leasing per calcolare il valore attuale netto dei canoni di leasing. Se il tasso implicito non è definito, viene usato il tasso incrementale di prestito.

Tipo annualità - Questo è il canone di leasing dovuto all'inizio del periodo di pagamento o alla fine del periodo. Può essere un pagamento anticipato o una annualità dovuta (all'inizio del periodo di pagamento del leasing) o un'annualità ordinaria (alla fine del periodo di pagamento del leasing).

Il primo mese sarà considerato come il periodo numero zero per il pagamento anticipato; il primo mese sarà considerato come il periodo uno per gli arretrati di pagamento.

Intervallo di capitalizzazione - Rappresenta il numero di periodi in cui gli interessi vengono capitalizzati all'anno. Può essere mensile (12 periodi all'anno), trimestrale (quattro periodi all'anno), semestrale (due periodi all'anno) o annuale (un periodo all'anno). Il numero di periodi viene considerato nel calcolo del valore netto attuale.

Data di inizio - Questa è la data in cui locatore rende disponibile cespite per l'uso da parte di conduttore. Tutti i calcoli e le transazioni di leasing sono basati sulla data di inizio. La data di inizio dovrebbe essere all'inizio di un periodo (primo del mese) per garantire l'accuratezza dei calcoli successivi. Puoi usare il campo Data della firma del contratto per inserire la data effettiva in cui è stato firmato il contratto.

termine del leasing - Questa è la durata del periodo leasing, in mesi.

Nota

La definizione del termine del leasing si basa sul numero di periodi, o intervalli, nelle righe dello scadenzario pagamenti. Il numero di intervalli definito verrà convertito in mesi.

Riga del programma di pagamento - In questa riga sono riportati i pagamenti leasing per periodo. Specifica inoltre se un periodo di rinnovo sarà esercitato e incluso nella valutazione iniziale dell'asset Right of use e dell'obbligazione sul leasing. Puoi definire la data di inizio dei pagamenti dovuti per il leasing e gli intervalli di periodo che rappresentano la durata del leasing, che possono essere giorni, mesi o anni.

Frequenza del pagamento - Indica se il pagamento è mensile, trimestrale, semestrale o annuale. La data di fine viene calcolata automaticamente in base alla data di inizio e al numero di periodi immessi.

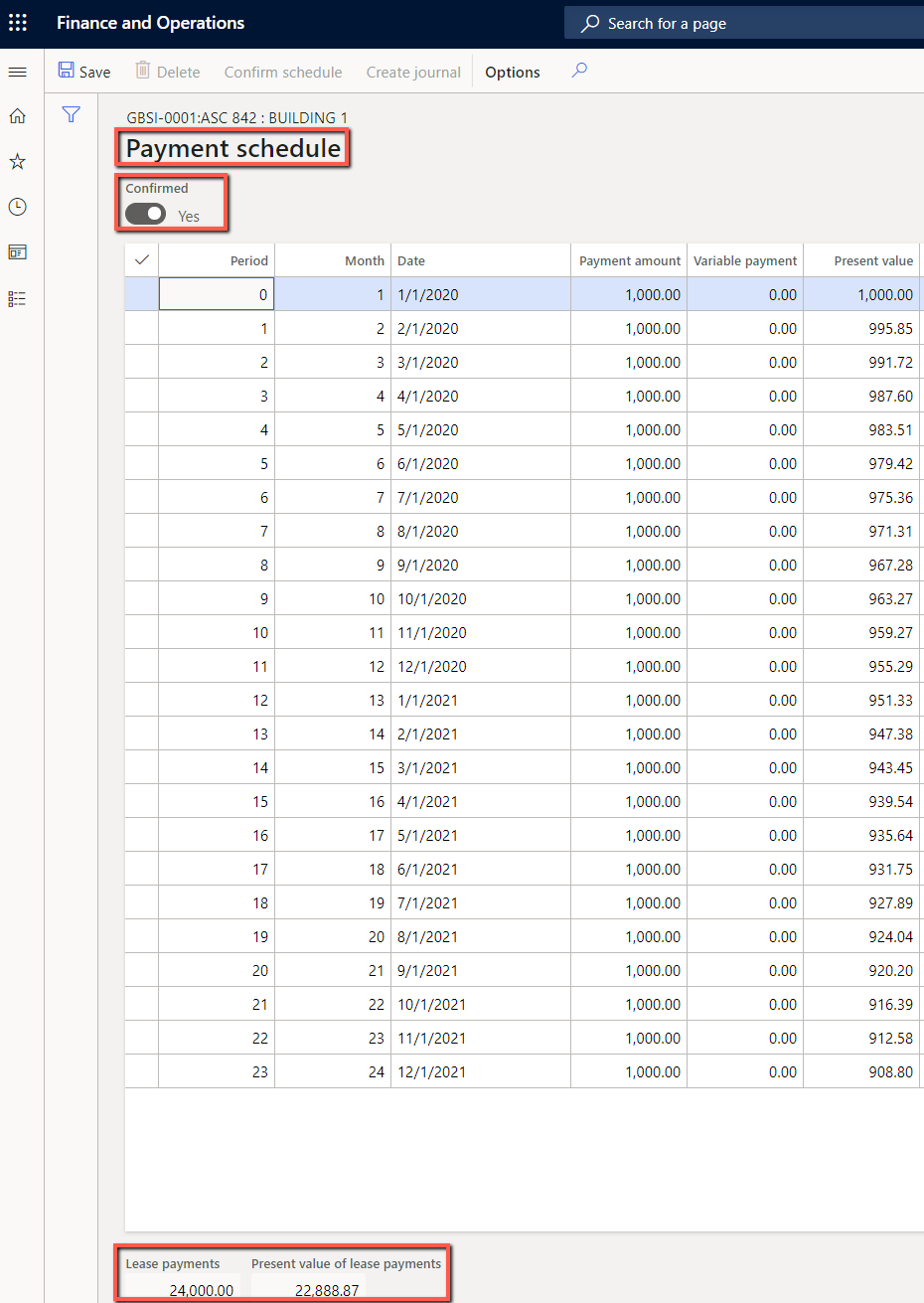

Calendario dei pagamenti - Il valore attuale netto calcolato in base alla durata dei pagamenti leasing, all'importo dei pagamenti, ai periodi di capitalizzazione e al tipo annualità.

Periodi - Questi sono i periodi leasing che riflettono il tipo interno composto e annualità. L'intervallo di interessi composti determina come vengono suddivisi i periodi. Puoi impostare i seguenti intervalli di interessi composti:

- Mensile, 12 periodi all'anno

- Trimestrale, quattro periodi all'anno

- Semi-annuale, due periodi all'anno

- Annuale, un periodo all'anno

Il primo periodo inizierà con il periodo zero, se il tipo di annualità è Annualità dovuta. Altrimenti il primo periodo inizia con uno, se il tipo di annualità è Arretrati di pagamento.

- Mesi - Indica il numero di mesi del calendario nell'intera lunghezza di leasing. L'importo del pagamento è l'importo dovuto come definito in Frequenza pagamenti. Il valore netto attuale calcolato è il canone di leasing basato sul valore netto attuale per periodo, gli intervalli di interessi composti e il tasso incrementale di prestito.

Nota

Il valore netto attuale è calcolato sulla base dell'equazione del flusso di cassa scontato.

Libri - Questa è la configurazione preconfigurata associata a ciascun leasing. Il libro definisce lo standard contabile applicato, i tipi di leasing e la soglia utilizzata come base per i test di classificazione. I test di classificazione vengono utilizzati per specificare automaticamente il tipo di leasing.

Quadro contabile - Mostra lo standard contabile selezionato, IFRS 16 o ASC 842, che stai supportando. Lo standard contabile è indicato nel libro associato al leasing. Lo standard contabile determinerà i conti CoGe specificati nel profilo di registrazione.

Tipi leasing - Indica quale dei due tipi di lease verrà utilizzato, leasing finanziario o leasing operativo. Con un leasing finanziario, i rischi e i vantaggi correlati al cespite in leasing vengono trasferiti al conduttore. Con un leasing operativo, i rischi e i vantaggi correlati al cespite in leasing rimangono al locatore. Una terza opzione è un'identificazione automatizzata del tipo di leasing, finanziario o operativo, in base alle soglie definite nel libro. Tale identificazione automatica viene eseguita durante il test di riclassificazione del leasing.

Soglie - Utilizzate nei test di classificazione leasing per determinare se cespite è classificato come uno dei seguenti:

termine del leasing - La percentuale di vita utile da utilizzare nel test di classificazione. Il leasing viene classificato come finanziario se il tipo di leasing è impostato su Automatico e se il termine del leasing sulla vita utile del cespite è maggiore o uguale alla percentuale qui definita.

Valore attuale netto - La percentuale di cespite's valore equo utilizzata nel test di classificazione. Il leasing viene classificato come finanziario se il tipo di leasing è impostato su Automatico e se il valore netto attuale dei canoni di leasing futuri sul valore equo del cespite è maggiore o uguale alla percentuale qui definita.

leasing a breve termine - Se termine del leasing è minore o uguale al valore definito, leasing viene classificato come leasing a breve termine.

Valore basso - Se cespite valore equo è minore o uguale al valore definito, leasing viene classificato come leasing a valore basso.

Classificazione e transazioni leasing - La classificazione leasing è un processo automatizzato per classificare i contratti di locazione in base alle soglie definite nei libri, oltre ad altri criteri di test di classificazione per identificare se leasing è un leasing finanziario, leasing operativo, leasing a breve termine, o un leasing di basso valore. È utilizzata per identificare se viene seguito il processo di passività sui contratti.

I test di classificazione includono il trasferimento di proprietà, l'opzione di acquisto, il termine del leasing, il valore netto attuale e l'asset unico. Il diagramma seguente illustra i test di classificazione dei leasing.

Ogni tipo di leasing gestisce la contabilità in modo diverso per diverse transazioni di leasing. Le transazioni includono la rilevazione iniziale, gli interessi passivi, il canone di leasing dovuto e l'ammortamento del leasing. Si basano sugli standard contabili che stai seguendo (IFRS 16 o ASC 842). I conti CoGe sono definiti nel profilo di registrazione del leasing per ogni tipo di transazione e framework di contabilità.

Transazioni del leasing di cespiti

Rilevazione iniziale

La rilevazione iniziale di un cespite in leasing utilizza il valore netto attuale calcolato di modo che possa essere riportato nello stato patrimoniale. La voce contabile viene generata automaticamente. Questa transazione addebita il conto asset Right of use e accredita il conto obbligazione sul leasing operativo come segue. Se un cespite è associato al leasing, la voce di rilevazione iniziale si riflette come un'acquisizione di cespite. In questo scenario, devi definire un profilo di registrazione cespiti da registrare nel conto asset Right of use.

Nota

I leasing operativi sono supportati solo da US GAAP ASC 842.

| Tipo | Dare | Avere |

|---|---|---|

| Leasing operativo secondo US GAAP | Asset Right of use | Obbligazione sul leasing operativo |

| Leasing finanziario secondo IFRS e US GAAP | Asset Right of use | Obbligazione sul leasing finanziario |

Ammortamento dell'obbligazione sul leasing (interessi passivi)

Gli interessi di un leasing vengono riconosciuti calcolando gli interessi per il saldo iniziale del leasing, il canone di leasing del periodo, il tasso di interesse debitore e i periodi di intervallo di interessi composti per anno. L'importo degli interessi aumenta il conto obbligazione sul leasing operativo accreditandolo, cosa che si rifletterà sullo stato patrimoniale dell'organizzazione. La transazione include anche una voce di addebito al conto interessi passivi, che viene riflessa nel rendiconto profitti e perdite per leasing finanziari e nel conto spese per leasing operativi.

| Tipo | Dare | Credito |

|---|---|---|

| Voce dell'obbligazione sul leasing operativo secondo US GAAP ASC 842 | Spesa di leasing | Obbligazione sul leasing operativo |

| Voce dell'obbligazione sul leasing finanziario secondo IFRS e US GAAP | Interessi passivi | Obbligazione sul leasing finanziario |

Canone di leasing maturato

Un canone di leasing maturato viene riconosciuto come canone di leasing futuro che deve essere elaborato come transazione di pagamento da conti bancari o di cassa. Il canone di leasing dovuto riduce l'obbligazione sul leasing addebitando il conto obbligazione sul leasing della contabilità ausiliaria del fornitore nel caso in cui il locatore sia definito come fornitore, oppure registrando la parte in Avere su un conto CoGe degli effetti passivi, il pagamento verrà eseguito nei confronti del fornitore o degli effetti passivi.

| Tipo | Dare | Avere |

|---|---|---|

| Leasing operativa secondo US GAAP | Obbligazione sul leasing operativo | Responsabilità del fornitore (contabilità ausiliaria)/Effetti passivi |

| Leasing finanziario secondo IFRS e US GAAP | Obbligazione sul leasing finanziario | Responsabilità del fornitore (contabilità ausiliaria)/Effetti passivi |

Ammortamento dei cespiti

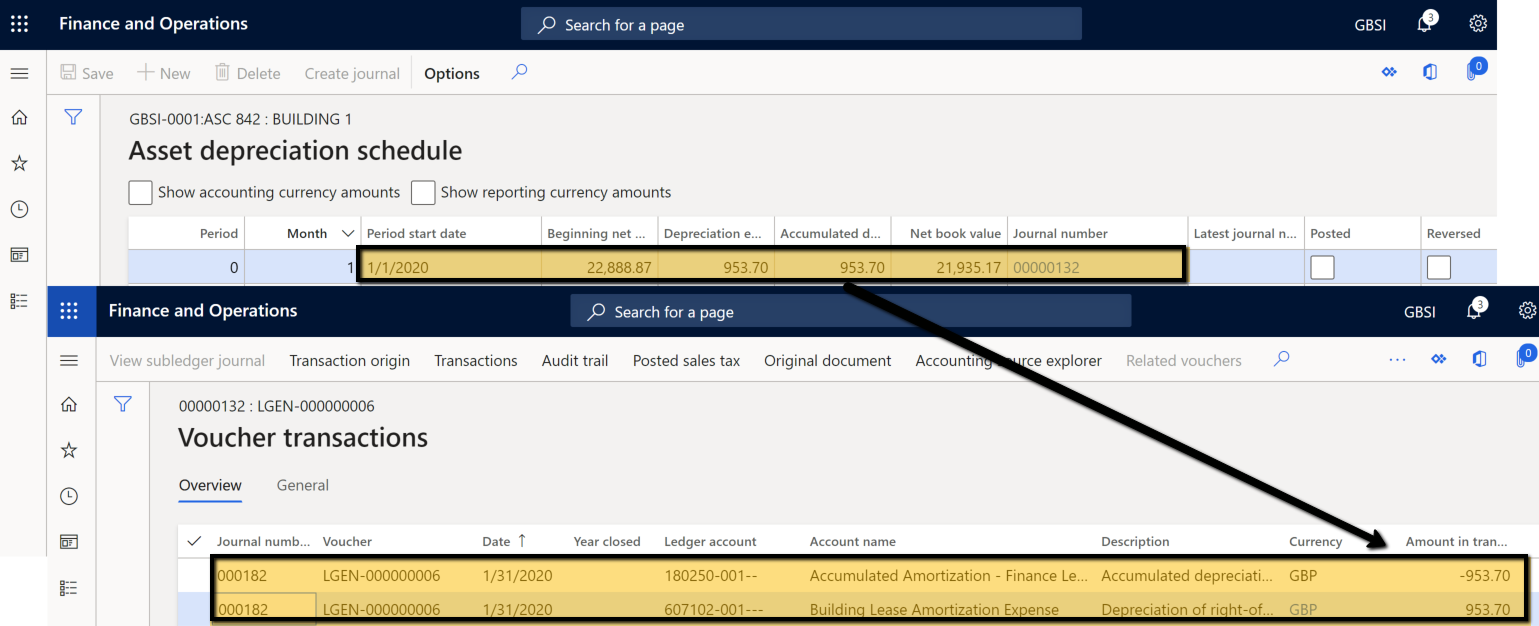

L'asset Right of use viene ammortizzato in base al valore inferiore: la vita utile del cespite o il termine del leasing. Il metodo per calcolare l'ammortamento per il leasing operativo US GAAP (ASC 842) si basa sulla differenza tra il costo del leasing a quote costanti e l'importo degli interessi. L'ammortamento sui leasing finanziari è calcolato utilizzando un metodo a quote costanti standard. L'ammortamento del leasing incide sul rendiconto profitti e perdite addebitando gli interessi passivi. Lo stato patrimoniale è influenzato dall'accreditamento del conto asset Right of use accumulato per i leasing finanziari. Se il leasing è collegato a un cespite, le transazioni di ammortamento verranno eseguite solo dal modulo Cespiti.

| Tipo | Dare | Avere |

|---|---|---|

| Leasing operativa secondo US GAAP | Costo di leasing | Ammortamento accumulato dell'asset Right of use |

| Leasing finanziario secondo IFRS e US GAAP | Ammortamento delle spese dell'asset Right of use | Ammortamento accumulato dell'asset Right of use |

Leasing a breve termine

Un leasing a breve termine viene riconosciuto come spesa che incide sul conto economico di un'organizzazione. Il canone di leasing dovuto generato viene addebitato sul conto spese di leasing e accreditato sul conto CoGe secondario del fornitore o degli effetti passivi.

| Tipo | Dare | Avere |

|---|---|---|

| Voce del leasing a breve termine secondo IFRS e US GAAP | Costo di leasing | Responsabilità del fornitore (contabilità ausiliaria)/Effetti passivi |

Leasing a valore ridotto

Un leasing a valore ridotto viene riconosciuto come spesa che inciderà sul conto economico di un'organizzazione. Il canone di leasing dovuto generato viene addebitato sul conto spese di leasing e accreditato sul conto CoGe secondario del fornitore o degli effetti passivi.

| Tipo | Dare | Avere |

|---|---|---|

| Voce del leasing a valore ridotto secondo IFRS e US GAAP | Costo di leasing | Responsabilità del fornitore (contabilità ausiliaria)/Effetti passivi |

Rivalutazione dell'indicizzazione

È il conto di leasing di cespiti per canoni di leasing variabili misurati da un tasso di indicizzazione. Le variazioni nei canoni di leasing dovute alle fluttuazioni del tasso di indicizzazione costituiscono una rettifica del leasing secondo IFRS 16. L'obbligazione sul leasing e gli asset Right of use saranno rettificati per tenere conto dei nuovi pagamenti.

| Tipo | Dare | Avere |

|---|---|---|

| Voce di rivalutazione dell'indicizzazione secondo IFRS in caso di aumento | Asset Right of use | Obbligazione sul leasing operativo |

| Voce di rivalutazione dell'indicizzazione secondo IFRS in caso di riduzione | Obbligazione sul leasing operativo | Asset Right of use |

Quando i pagamenti cambiano a causa di una variazione del tasso di indicizzazione, vengono modificati solo i pagamenti variabili a meno che non vi siano ulteriori modifiche ai flussi di cassa, come una modifica dei termini del leasing relativi ai tassi di interesse secondo US GAAP ASC 842.

Rettifica del leasing

Il leasing di cespiti consente di rettificare i leasing se i termini del leasing vengono modificati, il leasing viene prolungato o se vi sono circostanze aggiuntive in cui un leasing richiede una rettifica. Le rettifiche del leasing vengono registrate per aumentare o diminuire l'asset Right of use e l'obbligazione sul leasing. Il processo di rettifica prende in considerazione il riporto dei saldi finali dell'ammortamento delle passività e del saldo cespiti alla data della rettifica. Quando un leasing è collegato a un cespite, la rettifica del Right of use viene registrata utilizzando l'ID assegnato in Cespiti.

| Tipo | Dare | Avere |

|---|---|---|

| Voce di rettifica del leasing per IFRS e US GAAP in caso di aumento | Asset Right of use | Obbligazione sul leasing operativo |

| Voce di rettifica del leasing per IFRS e US GAAP in caso di riduzione | Obbligazione sul leasing operativo | Asset Right of use |

Riduzione del valore del leasing

Rappresenta il riporto della riduzione del saldo dell'asset Right of use. Identifica l'importo della riduzione del valore, la data della transazione e i periodi rimanenti. L'asset Right of use rimanente viene ammortizzato a quote costanti. La logica di riduzione del valore del leasing prende in considerazione il valore di riporto del cespite indicato nel piano di ammortamento del cespite.

| Tipo | Dare | Avere |

|---|---|---|

| Voce della riduzione del valore per IFRS e US GAAP | Spesa di svalutazione | Asset Right of use |

Nota

Se il leasing è collegato a un cespite, la riduzione del valore del leasing deve essere registrata in Cespiti perché l'ammortamento del cespite viene eseguito nel modulo Cespiti.

Le transazioni con doppia valuta leasing possono essere registrate in una valuta diversa da quella contabile e di rendicontazione. Il tasso di cambio della valuta è definito nella contabilità generale alla data di inizio. Puoi modificare i tassi di cambio impostando il campo Tasso fisso su Sì quando crei il leasing. Quando immetti transazioni di leasing, la rilevazione iniziale e le successive transazioni di ammortamento utilizza il tasso di cambio alla data di inizio. Le transazioni interessi e di pagamento successive utilizza il tasso di cambio attivo corrente.

Creare un leasing di cespiti

Per creare un nuovo leasing, procedi come segue:

Per utilizzare la funzionalità Leasing di cespiti, abilitala nell'area di lavoro Gestione funzionalità. Nell'area di lavoro Gestione funzionalità seleziona Tutto. Seleziona Leasing di cespiti, quindi seleziona Abilita adesso.

Vai a Leasing di cespiti > Comune> Riepilogo leasing. Imposta i campi necessari nella Scheda dettaglio Generale:

- leasing dettagli

- cespite vita utile (Mesi)

- Gruppo leasing

- tasso incrementale di prestito (%)

- Intervallo di composizione

- annualità tipo

- Valuta

- Data di inizio

Nella Scheda dettaglio Righe scadenzario pagamenti e immetti una riga di pagamento, quindi seleziona Crea scadenziario.

Selezionare Libri.

Nella Scheda dettaglio Generale. Vengono calcolati i valori di Asset Right of use iniziale e Obbligazione sul leasing.

Nella Scheda dettaglio Test di classificazione leasing per controllare il valore di Tipo di leasing.

Il Tipo di leasing automatico viene classificato in base ai criteri definiti nella pagina Libri.

Vai a Scadenziario pagamenti sotto la sezione Funzione.

La pagina Scadenziario pagamenti elenca gli scadenziari di pagamento futuri per un ID leasing. Seleziona Conferma scadenziario per poter registrare le transazioni di rilevazione iniziale.

Seleziona Rilevazione iniziale per creare un giornale di registrazione di riconoscimento iniziale.

Seleziona Giornali di registrazione di leasing di cespiti per registrare la transazione di rilevazione iniziale.

Nello scadenzario dei pagamenti, apri una pagina dettagliata che elenca le transazioni dell'asset Right of use.

Il piano di ammortamento dell'obbligazione sul leasing mostra l'importo degli interessi calcolato per ogni periodo.

Crea il giornale di registrazione e seleziona Giornali di registrazione leasing di cespiti. Il piano di ammortamento dell'obbligazione sul leasing viene visualizzato anche nelle transazioni interessi.

Nella pagina Piano di ammortamento cespite sono visualizzate le transazioni di ammortamento per l'ID leasing selezionato.

Nella pagina Transazioni asset ROU sono elencati la rilevazione iniziale, l'ammortamento accumulato e il saldo cespiti.

Nella pagina Transazioni di obbligazione sul leasing sono visualizzati la rilevazione iniziale, il pagamento degli interessi del leasing, il canone di leasing e il saldo dell'obbligazione sul leasing.